Ablauf der Privatinsolvenz – Ihr klarer Weg zur Schuldenfreiheit

Die Privatinsolvenz ist ein gesetzlich geregelter Prozess, der wirtschaftlich belastete Menschen schützen soll. Heute dauert das Verfahren nur noch drei Jahre und bietet einen klaren Neustart.

Wir erklären Ihnen hier jede Phase so, dass Sie sie wirklich verstehen.

Verständlich. Menschlich. Schritt für Schritt. Ohne Überforderung.

Viele Menschen, die über eine Privatinsolvenz nachdenken, befinden sich in einer Situation, die kaum jemand von außen nachvollziehen kann: ständiger Druck, wachsende Mahnungen, innere Erschöpfung und das Gefühl, die Kontrolle verloren zu haben.

Wenn Sie das kennen, sind Sie hier richtig.

Diese Seite bietet Ihnen eine verständliche Orientierung. Keine juristische Überforderung, keine Fachsprache – sondern ein sicherer Wegweiser, der zeigt:

-

Was in der Privatinsolvenz wirklich passiert

-

Welche Rechte Sie haben

-

Wie Sie sich schützen können

-

Warum der Ablauf heute kürzer und fairer ist als früher

-

Wie die Kanzlei Schmidt Sie durch alle Phasen begleitet

Sie sollen nach dieser Seite sagen können:

„Endlich verstehe ich, was auf mich zukommt – und ich habe wieder einen Plan.“

Die Schutzschild-Methode der Kanzlei Schmidt

Drei Schritte. Ein Ziel: Ihre Schuldenfreiheit.

Bevor wir den Ablauf einer Privatinsolvenz erklären, ist es wichtig zu wissen, dass Sie diesen Weg nicht allein gehen müssen. Die Schutzschild-Methode gibt Ihnen Struktur, Ruhe und Sicherheit – genau dann, wenn alles chaotisch erscheint.

Schritt 1

Wir prüfen Ihre Lage, sortieren Ihre Unterlagen, erkennen Risiken und geben Ihnen konkrete Handlungsempfehlungen.

➡️ Sofortige Entlastung

➡️ Schnelle Orientierung

Schritt 2

Druck stoppen, Existenz sichern.

Wir übernehmen die Kommunikation, sichern Ihren pfändungsfreien Betrag im Rahmen der gesetzlichen Möglichkeiten und schützen Sie vor weiteren Eingriffen.

➡️ Weniger Angst

➡️ Mehr Ruhe und Kontrolle

Schritt 3

Sichere Begleitung bis zum Antrag.

Ob außergerichtliche Einigung oder Privatinsolvenz: Wir begleiten Sie strukturiert bis zur Restschuldbefreiung.

➡️ Schritt-für-Schritt-Begleitung

➡️ Rechtssicherheit & Stabilität

Der Ablauf der Privatinsolvenz – einfach erklärt

Die Privatinsolvenz ist ein gesetzlich geregelter Prozess, der wirtschaftlich belastete Menschen schützen soll. Heute dauert das Verfahren nur noch drei Jahre und bietet einen klaren Neustart.

Wir erklären Ihnen hier jede Phase so, dass Sie sie wirklich verstehen.

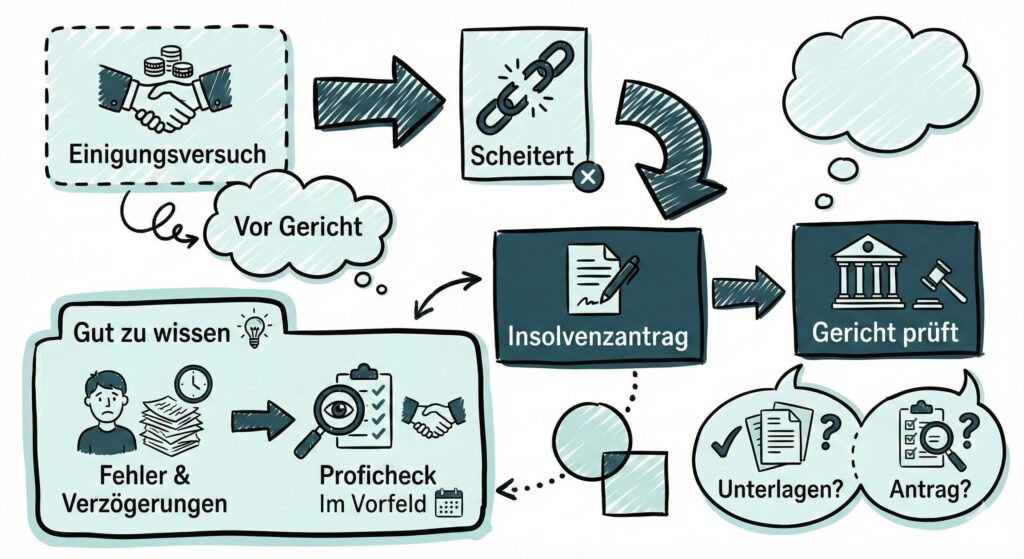

1. Außergerichtliche Einigung – der gesetzlich vorgeschriebene erste Schritt

Bevor überhaupt ein Insolvenzantrag gestellt werden kann, schreibt der Gesetzgeber einen außergerichtlichen Einigungsversuch vor.

Ziel: Eine Einigung mit allen Gläubigern, um ein gerichtliches Verfahren zu vermeiden.

Viele Schuldner scheitern an diesem Schritt, weil:

- Unterlagen unvollständig sind

- Fristen versäumt werden

- Gläubiger unkooperativ sind

- Angebote nicht rechtssicher formuliert sind

Wichtig:

Wenn der außergerichtliche Versuch scheitert, erhalten Sie darüber eine Bescheinigung. Sie ist Voraussetzung für den Insolvenzantrag.

Die Kanzlei Schmidt übernimmt diesen Schritt vollständig für Sie – rechtssicher, strukturiert und mit maximaler Entlastung.

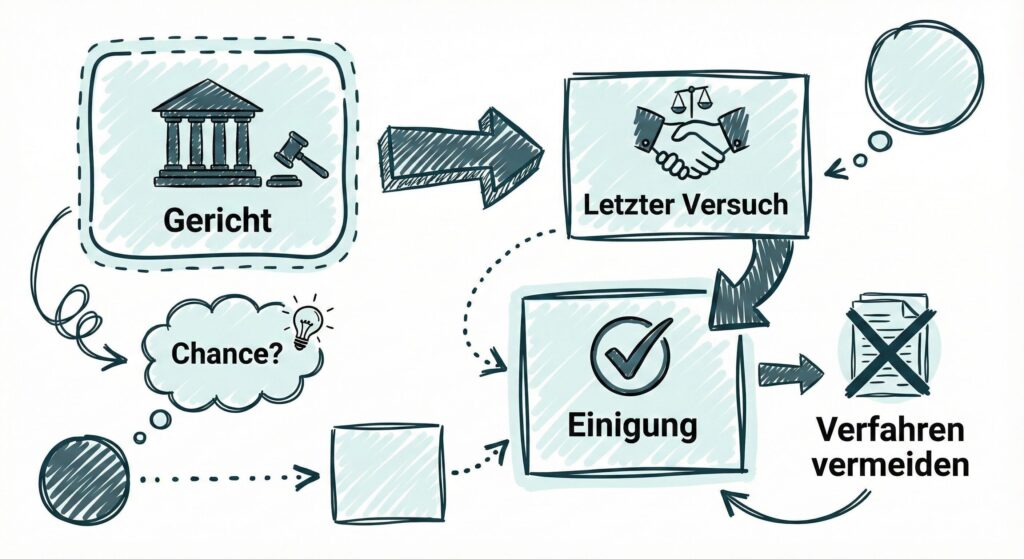

2. Gerichtlicher Einigungsversuch (optional)

Das Gericht kann – muss aber nicht – einen gerichtlichen Schuldenbereinigungsversuch anordnen.

Dies passiert vor allem dann, wenn:

- die Gläubigerstruktur überschaubar ist

- eine Einigung möglich erscheint

- wirtschaftlicher Vorteil für alle Beteiligten zu erwarten ist

In der Praxis wird dieser Schritt nicht immer durchgeführt. Sollte er stattfinden, begleiten wir Sie bei allen Erklärungen und Fristen.

3.Eröffnung des Insolvenzverfahrens – ab jetzt sind Sie geschützt

Wenn das Gericht Ihren Antrag geprüft und als zulässig eingestuft hat, folgt die Eröffnung des Insolvenzverfahrens.

Ab diesem Moment gilt der wichtigste Schutz Ihres gesamten Verfahrens:

Alle Gläubiger dürfen NICHT mehr einzeln gegen Sie vorgehen.

Das bedeutet:

- keine Pfändungen

- keine Mahnungen

- keine Drohbriefe

- keine Kontaktversuche

- keine Vollstreckungen

Sie sind rechtlich geschützt – und erleben häufig erstmals seit Monaten wieder Ruhe.

Das Gericht setzt nun einen Insolvenzverwalter ein, der:

- alle Gläubiger anmeldet

- Forderungen prüft

- pfändbares Vermögen verwertet

- Einkünfte oberhalb des Selbstbehalts an die Gläubiger verteilt

- Ihre unpfändbaren Einkünfte schützt

Was wird verwertet?

- pfändbares Einkommen

- nicht notwendige Vermögensgegenstände

- Lebens- oder Rentenversicherungen mit Rückkaufswert

- Fahrzeuge, wenn sie nicht beruflich benötigt werden

Was bleibt sicher?

- Ihr Existenzminimum

- unpfändbare Gegenstände

- beruflich notwendige Sachen

- Einkünfte unterhalb der Pfändungsfreigrenzen

Die Pfändungstabelle legt genau fest, welcher Betrag Ihnen monatlich bleibt.

Wir prüfen für Sie, ob Erhöhungen möglich sind (z. B. bei hohen Miet- oder Unterhaltskosten).

4. Wohlverhaltensphase – der wichtigste Abschnitt des Verfahrens

Nach der Vermögensverwertung beginnt die Wohlverhaltensphase, die heute in der Regel drei Jahre dauert.

Diese Phase ist weniger anstrengend, als viele denken – wenn man weiß, was zu tun ist.

Ihre Pflichten in der Wohlverhaltensphase:

- einer zumutbaren Arbeit nachgehen oder sich darum bemühen

- Wohnsitz- oder Arbeitgeberwechsel melden

- Erbschaften teilweise herausgeben

- erhaltene Fragebögen wahrheitsgemäß ausfüllen

Fehler in dieser Phase können das Verfahren gefährden – deshalb begleiten wir Sie auch hier engmaschig.

Ihre Vorteile:

- Ihr Selbstbehalt steigt im Laufe des Verfahrens

- Sie müssen nicht zum Gericht

- der Insolvenzverwalter verwaltet alles für Sie

- Sie bekommen Routine, Stabilität und wieder Planbarkeit

Für viele Mandanten ist die Wohlverhaltensphase nicht nur juristisch, sondern auch emotional die Ruhephase des Verfahrens.

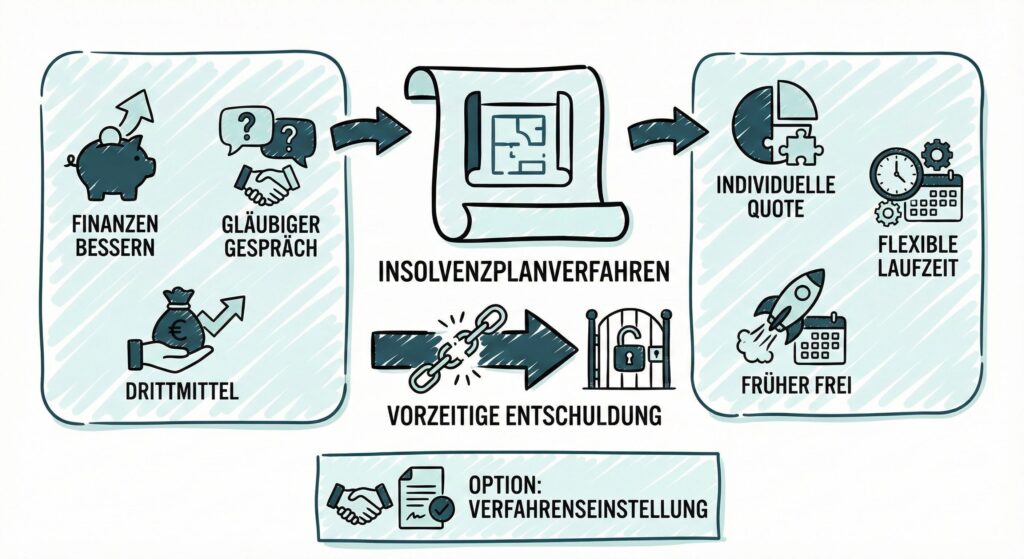

5. Insolvenzplanverfahren – die Chance auf frühere Entschuldung

Während der Wohlverhaltensphase besteht die Möglichkeit eines Insolvenzplans, der die gesamte Insolvenz deutlich verkürzt.

Wann ist das sinnvoll?

- wenn sich Ihre Einkünfte erhöhen

- wenn Gläubiger gesprächsbereit werden

- wenn Angehörige oder Partner finanziell unterstützen können

Der Insolvenzplan:

- ist flexibel

- kann individuell gestaltet werden

- kann eine vorzeitige Entschuldung ermöglichen

Auch die Einstellung des Verfahrens mit Zustimmung der Gläubiger ist möglich.

Wir prüfen in jedem Einzelfall, ob diese Optionen realistisch und sinnvoll sind.

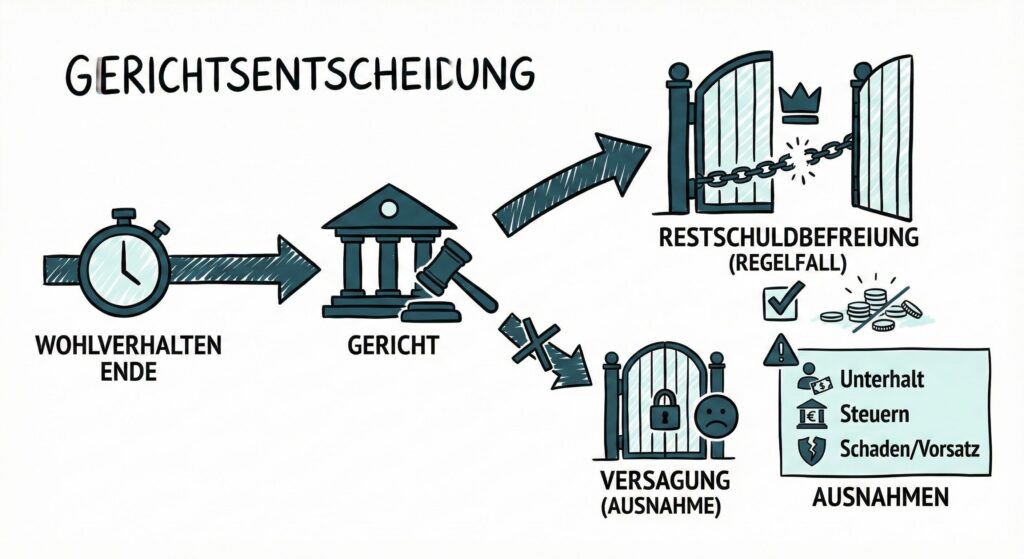

6. Entscheidung über die Restschuldbefreiung – der Neustart

Am Ende der Wohlverhaltensphase entscheidet das Gericht über die Restschuldbefreiung.

Wenn Sie alle Pflichten erfüllt haben, werden nahezu alle noch bestehenden Schulden erlassen.

Ausnahmen können bestehen bei:

- Unterhaltsrückständen

- manchen Steuerschulden

- vorsätzlichen unerlaubten Handlungen

Ab dem Zeitpunkt der Restschuldbefreiung gilt:

- Gläubiger dürfen dauerhaft nichts mehr fordern

- Sie dürfen Ihr gesamtes Einkommen behalten

- Sie beginnen wirtschaftlich wieder bei Null – mit einer echten Perspektive

SCHUFA: Wie lange bleibt der Eintrag? Gibt es eine Chance auf vorzeitige Löschung?

Nach der Erteilung der Restschuldbefreiung bleibt der Eintrag 3 Jahre gespeichert.

Er ist nicht negativ markiert, kann aber die Kreditwürdigkeit beeinflussen.

Gute Nachricht:

Unter bestimmten Voraussetzungen ist eine vorzeitige Löschung möglich – dank DSGVO und aktueller Rechtsprechung.

Eine Löschung ist erfolgversprechend, wenn:

- besondere persönliche Gründe bestehen

- die Speicherung unverhältnismäßig ist

- konkrete Nachteile nachweisbar sind

Wir unterstützen Sie bei der Antragstellung und übernehmen die Kommunikation mit den Auskunfteien.

Ablauf der Schuldnerberatung – auf einen Blick

-

1. Sicherung Ihrer Existenz (Konto, Miete, Pfändungsschutz)

-

2. Finanzielle Analyse & Ermittlung Ihres verfügbaren Einkommens

-

3. Erstellung eines Schuldenbereinigungsplans

-

4. Verhandlungen mit Gläubigern

-

5. Vergleich oder außergerichtliche Einigung

-

6. Falls nicht möglich: Begleitung in die Privatinsolvenz

Kostenfreie Ersteinschätzung – Ihr erster Schritt in Richtung Klarheit

Wenn Sie an dem Punkt stehen, an dem Sie endlich wieder Ruhe, Struktur und eine klare Lösung brauchen, dann nutzen Sie unseren kostenfreien Erstcheck.

-

Kurzanalyse Ihrer Lage

-

Persönliche Handlungsempfehlungen

-

Diskret, vertraulich, ohne Risiko

Häufige Fragen (FAQ)

Wie lange dauert die Privatinsolvenz?

Aktuell drei Jahre ab Eröffnung des Verfahrens.

Wann bin ich wirklich schuldenfrei?

Mit Erteilung der Restschuldbefreiung. Ab diesem Moment dürfen Gläubiger dauerhaft nichts mehr fordern.

Kann ich meinen Job behalten?

Ja, in der Regel ändert sich nichts.

Verliere ich mein Auto?

Nur, wenn Sie es nicht für die Arbeit benötigen oder es einen hohen Wert hat.

Verliere ich mein Konto?

Nein, aber ein P-Konto ist oft sinnvoll.

Kann ich während der Insolvenz umziehen?

Ja, Sie müssen es nur mitteilen.

Kann ich während des Verfahrens umziehen oder den Job wechseln?

Ja – Sie müssen es nur melden.

Muss ich vor Gericht erscheinen?

Nein – außer in seltenen Ausnahmefällen.

Ihr Neuanfang beginnt hier.

Die Privatinsolvenz ist kein Makel und kein Zeichen von Scheitern – sie ist ein gesetzlicher Schutzmechanismus, der Menschen eine zweite Chance ermöglicht.

Wir begleiten Sie sicher durch alle Schritte.

Persönlich, klar und ohne juristische Überforderung.